问题:

A注册会计师对上市公司甲股份有限公司(以下简称甲公司)2014年度财务报表进行审计。该公司2014年度未发生购并、分立和债务重组行为,供产销形势与上年相当。该公司提供的未经审计的2014年度合并财务报表附注的部分内容如下(金额单位:人民币万元):

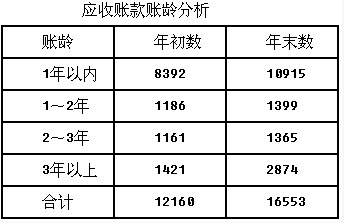

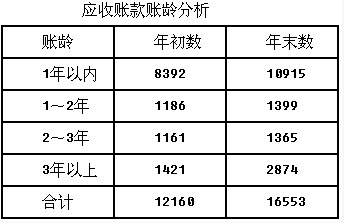

(1)应收账款计提坏账的会计政策:坏账准备按期末应收账款余额的5%计提。应收账款和坏账准备项目附注:应收账款/坏账准备2014年年末余额16553/527.70。

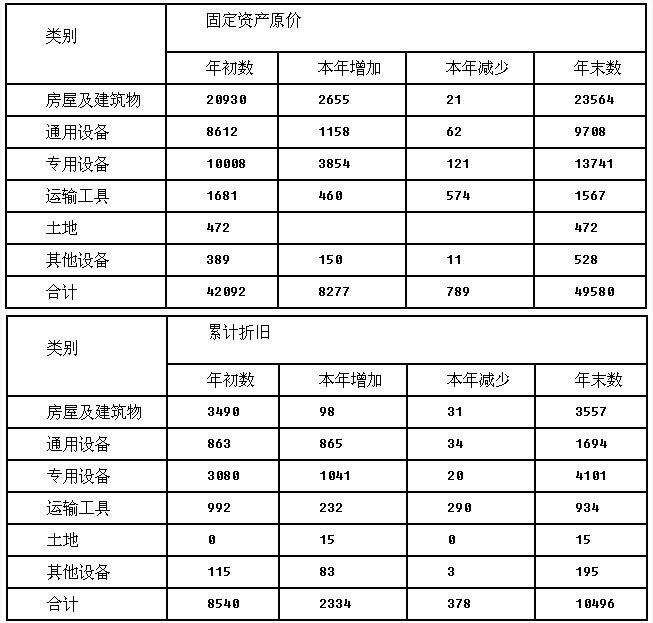

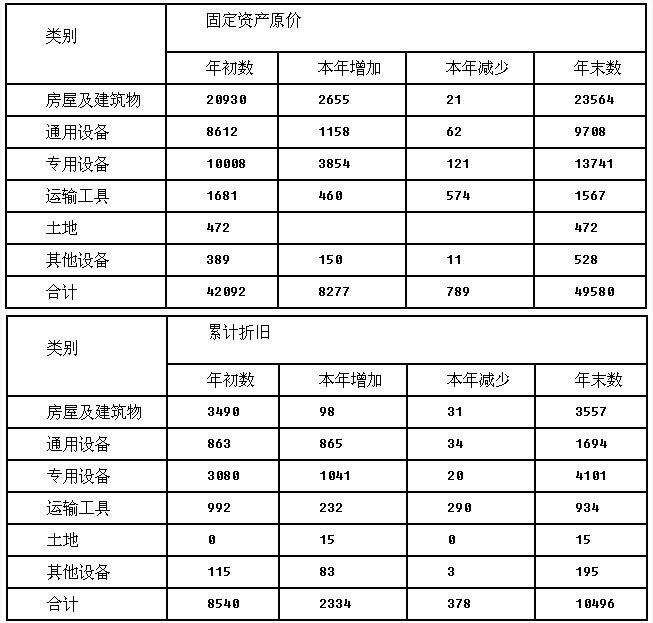

(2)固定资产和累计折旧项目附注:固定资产原价/累计折旧2014年年末余额49580/10496。

(3)长期借款项目附注:2014年年末余额13730。

(4)营业收入和营业成本项目附注:营业收入/营业成本2014年年度发生额61020/52819。

(5)甲公司拥有乙公司80%表决权股份,故已按规定将该子公司纳入合并财务报表范围。甲公司将其为乙公司提供货运服务事宜,在2014年度合并财务报表附注的"本公司与关联方的交易"部分披露为:本公司为乙公司提供货运服务,收费标准按向外单位提供同样服务所收费用的120%计算。2014年度,本公司从乙公司获得的货运服务收入为240万元,2013年度该项收入为180万元。

要求:假定上述财务报表附注内容中的年初数与上年比较数均已审定无误,你作为A注册会计师,请运用职业判断,必要时运用分析程序,分别指出上述财务报表附注内容中存在或可能存在的不合理之处,并简要说明理由

A注册会计师对上市公司甲股份有限公司(以下简称甲公司)2014年度财务报表进行审计。该公司2014年度未发生购并、分立和债务重组行为,供产销形势与上年相当。该公司提供的未经审计的2014年度合并财务报表附注的部分内容如下(金额单位:人民币万元):

(1)应收账款计提坏账的会计政策:坏账准备按期末应收账款余额的5%计提。应收账款和坏账准备项目附注:应收账款/坏账准备2014年年末余额16553/527.70。

(2)固定资产和累计折旧项目附注:固定资产原价/累计折旧2014年年末余额49580/10496。

(3)长期借款项目附注:2014年年末余额13730。

(4)营业收入和营业成本项目附注:营业收入/营业成本2014年年度发生额61020/52819。

(5)甲公司拥有乙公司80%表决权股份,故已按规定将该子公司纳入合并财务报表范围。甲公司将其为乙公司提供货运服务事宜,在2014年度合并财务报表附注的"本公司与关联方的交易"部分披露为:本公司为乙公司提供货运服务,收费标准按向外单位提供同样服务所收费用的120%计算。2014年度,本公司从乙公司获得的货运服务收入为240万元,2013年度该项收入为180万元。

要求:假定上述财务报表附注内容中的年初数与上年比较数均已审定无误,你作为A注册会计师,请运用职业判断,必要时运用分析程序,分别指出上述财务报表附注内容中存在或可能存在的不合理之处,并简要说明理由

● 参考解析

本题暂无解析

相关内容

相关标签